Prowadzenie franczyzy bankowej to model biznesowy, który intryguje wielu przedsiębiorców poszukujących stabilnej i potencjalnie dochodowej inwestycji. W tym artykule szczegółowo analizuję potencjalne zarobki oraz koszty związane z otwarciem i prowadzeniem takiej placówki, dostarczając konkretnych danych, które pomogą ocenić opłacalność tej formy współpracy.

Realne zyski do kilkudziesięciu tysięcy złotych tyle można zarobić na franczyzie banku.

- Miesięczne zarobki franczyzobiorcy wahają się od kilku do kilkudziesięciu tysięcy złotych i są w pełni zależne od wyników sprzedaży.

- Dochód opiera się na systemie prowizyjnym od sprzedaży produktów (np. kredytów, kont), obsłudze bazy klientów oraz dodatkowych bonusach.

- Inwestycja początkowa w otwarcie placówki wynosi od 20 000 zł do około 100 000 zł, w zależności od banku i stanu lokalu.

- Kluczowe dla osiągnięcia rentowności jest regularne realizowanie miesięcznych celów sprzedażowych, np. sprzedaż kredytów na określoną kwotę.

Ile realnie można zarobić na franczyzie bankowej?

Realne zarobki, a nie obietnice na jakie kwoty może liczyć franczyzobiorca?

Z mojego doświadczenia wynika, że zarobki na franczyzie bankowej nie są stałą pensją, lecz bezpośrednim wynikiem zaangażowania i efektywności sprzedażowej. Franczyzobiorca może liczyć na dochody rzędu od kilku do nawet kilkudziesięciu tysięcy złotych miesięcznie. Bank Millennium, na przykład, otwarcie sugeruje, że przy odpowiednim zaangażowaniu i skuteczności, osiągnięcie wysokiego pułapu zarobków jest jak najbardziej realne. To podkreśla, że sukces w tym modelu biznesowym zależy przede wszystkim od aktywnego działania i umiejętności budowania relacji z klientami.

Model prowizyjny, czyli na czym dokładnie zarabia placówka partnerska?

Dochód placówki partnerskiej opiera się na przemyślanym systemie wynagrodzeń, który zazwyczaj składa się z trzech głównych filarów:

- Prowizje od sprzedaży nowych produktów bankowych, takich jak konta osobiste i firmowe, kredyty gotówkowe i hipoteczne, ubezpieczenia, a także produkty inwestycyjne. To jest główny motor napędowy zysków.

- Dochód pasywny z obsługi istniejącej bazy klientów placówki. Oznacza to, że franczyzobiorca może zarabiać na utrzymywaniu relacji z klientami, którzy już korzystają z usług banku za pośrednictwem jego placówki.

- Bonusy i premie za realizację celów jakościowych i ilościowych. Banki często nagradzają partnerów za osiąganie określonych wolumenów sprzedaży, wysoką jakość obsługi klienta czy wprowadzanie innowacyjnych rozwiązań.

Przykładowe progi rentowności: Ile produktów trzeba sprzedać, by wyjść na plus?

Aby franczyza bankowa stała się naprawdę dochodowa, kluczowe jest osiągnięcie i utrzymanie określonych progów rentowności. Banki partnerskie jasno komunikują swoje oczekiwania. Przykładowo, Alior Bank określa, że dla osiągnięcia dobrej rentowności partner musi sprzedawać miesięcznie m.in. 10-15 kont osobistych oraz kredyty o wartości 180-300 tys. zł. To pokazuje, że sukces wymaga nie tylko sprzedaży, ale i odpowiedniego wolumenu transakcji.

Przykładowo, Alior Bank określa, że dla osiągnięcia dobrej rentowności partner musi sprzedawać miesięcznie m.in. 10-15 kont osobistych oraz kredyty o wartości 180-300 tys. zł.

Jaka jest inwestycja na start i co składa się na koszty?

Koszty początkowe rozłożone na czynniki pierwsze: lokal, remont, wyposażenie

Inwestycja początkowa w placówkę franczyzową banku to znaczący wydatek, który obejmuje kilka kluczowych elementów. Z moich obserwacji wynika, że najwięcej środków pochłaniają:

- Przygotowanie lokalu zgodnie ze standardami wizualizacyjnymi i funkcjonalnymi banku.

- Zakup niezbędnego wyposażenia biurowego, takiego jak meble, biurka, krzesła oraz sprzęt komputerowy.

- Zakup i instalacja sejfu, co jest wymogiem bezpieczeństwa dla każdej placówki finansowej.

- Instalacja zaawansowanego systemu alarmowego, zapewniającego ochronę mienia i danych.

Ile kosztuje franczyza w PKO BP, Alior Banku i VeloBanku? Porównanie ofert

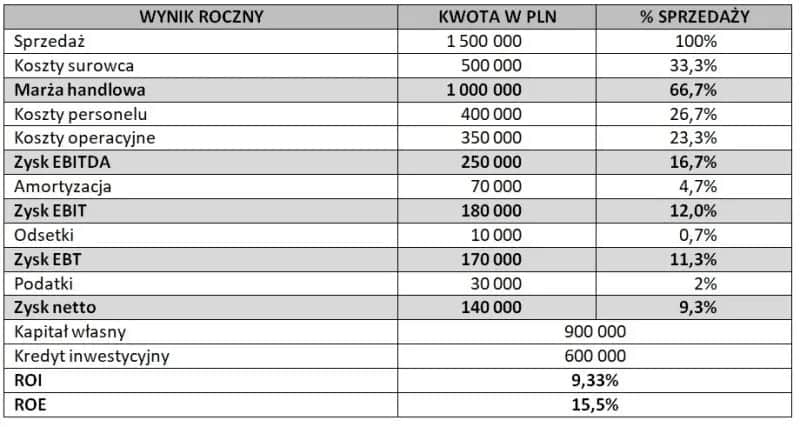

Koszty inwestycji początkowej mogą się znacznie różnić w zależności od wybranego banku oraz stanu technicznego lokalu. Przygotowałem porównanie szacunkowych kosztów, aby ułatwić orientację:

| Bank | Szacowany koszt inwestycji |

|---|---|

| Alior Bank | 20 000 zł do 40 000 zł |

| PKO BP | około 50 000 zł |

| Bank Millennium | około 40 000 zł |

| VeloBank | od 30 000 zł |

Ukryte opłaty i bieżące wydatki: co musisz uwzględnić w swoim biznesplanie?

Poza kosztami początkowymi, franczyzobiorca musi być przygotowany na regularne ponoszenie bieżących kosztów operacyjnych. W swoim biznesplanie należy uwzględnić takie wydatki jak: czynsz za lokal, opłaty za media (prąd, woda, ogrzewanie, internet), a także kluczowe wynagrodzenia dla pracowników. Te stałe koszty mają znaczący wpływ na miesięczną rentowność placówki.

Dofinansowanie od banku: Jak zmniejszyć początkowe koszty inwestycji?

Wiele banków aktywnie wspiera swoich franczyzobiorców, oferując programy dofinansowania inwestycji początkowej. To może znacząco zmniejszyć obciążenie finansowe na starcie. Na przykład, Alior Bank oferuje do 40 tys. zł dofinansowania, co jest bardzo atrakcyjną propozycją. Banki zazwyczaj pokrywają koszty związane z wizualizacją zewnętrzną i wewnętrzną placówki, dostarczają sprzęt IT oraz materiały marketingowe, ułatwiając tym samym start nowej działalności.

Kto może zostać franczyzobiorcą banku?

Doświadczenie w finansach: Konieczność czy tylko dodatkowy atut?

Często spotykam się z pytaniem, czy doświadczenie w finansach jest konieczne do prowadzenia franczyzy bankowej. Moje obserwacje wskazują, że choć doświadczenie w branży finansowej lub sprzedaży jest bez wątpienia dużym atutem, nie zawsze jest to warunek konieczny. Kluczowe dla banków są cechy przedsiębiorcze, umiejętności sprzedażowe, zdolność do zarządzania zespołem i motywacja do osiągania celów. Banki zapewniają kompleksowe szkolenia, które przygotowują partnerów do efektywnego działania, niezależnie od ich wcześniejszego doświadczenia w bankowości.

Wymagania formalne i kapitałowe stawiane przez największe sieci

Aby zostać franczyzobiorcą banku, należy spełnić kilka podstawowych wymagań formalnych i kapitałowych. Są to standardowe oczekiwania, które mają na celu zapewnienie stabilności i profesjonalizmu współpracy:

- Prowadzenie własnej działalności gospodarczej lub gotowość do jej założenia.

- Posiadanie odpowiednich środków finansowych na pokrycie inwestycji początkowej oraz zapewnienie płynności finansowej na start.

- Wykształcenie minimum średnie, co jest podstawowym wymogiem w branży finansowej.

Jak w praktyce wygląda współpraca z bankiem?

Wsparcie, na które możesz liczyć: szkolenia, marketing i pomoc operacyjna

Współpraca z bankiem w ramach franczyzy to nie tylko obowiązki, ale przede wszystkim szerokie wsparcie, które ma na celu ułatwienie prowadzenia biznesu i maksymalizację zysków. Banki zapewniają:

- Kompleksowe szkolenia wstępne i bieżące, obejmujące produkty, systemy i standardy obsługi klienta.

- Wsparcie w zakresie wizualizacji placówki, zarówno zewnętrznej, jak i wewnętrznej, zgodnie z identyfikacją wizualną banku.

- Dostarczenie niezbędnego sprzętu IT, co eliminuje konieczność jego zakupu na własną rękę.

- Materiały marketingowe i wsparcie w lokalnych działaniach promocyjnych.

- Stałą pomoc operacyjną i merytoryczną ze strony dedykowanych opiekunów franczyzowych.

Obowiązki franczyzobiorcy: od zarządzania zespołem po realizację celów sprzedażowych

Jako franczyzobiorca, będziesz odpowiedzialny za codzienne funkcjonowanie placówki. Do kluczowych obowiązków należy przede wszystkim zarządzanie personelem rekrutacja, szkolenie i motywowanie zespołu, aby zapewnić wysoką jakość obsługi klienta. Równie istotna jest odpowiedzialność za realizację miesięcznych planów i celów sprzedażowych, które są podstawą systemu wynagrodzeń. To wymaga aktywnego podejścia do sprzedaży i ciągłego monitorowania wyników.

Zalety i wady prowadzenia placówki pod znanym szyldem obiektywne spojrzenie

Decyzja o otwarciu franczyzy bankowej powinna być poprzedzona gruntowną analizą zarówno zalet, jak i potencjalnych wad tego modelu biznesowego. Oto moje obiektywne spojrzenie:

| Zalety | Wady |

|---|---|

| Działanie pod znaną i zaufaną marką, co buduje wiarygodność od pierwszego dnia. | Presja na wyniki sprzedażowe i konieczność ciągłego realizowania celów. |

| Dostęp do gotowego know-how, sprawdzonych procesów i systemów operacyjnych. | Ograniczone pole do własnej inicjatywy i innowacji w zakresie oferty produktów. |

| Wsparcie marketingowe i reklamowe na poziomie ogólnopolskim i lokalnym. | Konieczność ponoszenia kosztów stałych, niezależnie od osiąganych wyników. |

| Szkolenia i bieżące wsparcie merytoryczne ze strony centrali banku. | Zależność od polityki produktowej i cenowej banku-franczyzodawcy. |

Przeczytaj również: Ile można zarobić w Norwegii na czysto? Sprawdź realne zarobki netto

Twoja decyzja o franczyzie bankowej: Kluczowe wnioski i perspektywy

Po dokładnej analizie potencjalnych zarobków i kosztów związanych z franczyzą bankową, mam nadzieję, że zyskaliście Państwo kompleksowy obraz tego modelu biznesowego. Przedstawiłem realne kwoty, strukturę prowizji oraz wyzwania inwestycyjne, aby pomóc w podjęciu świadomej decyzji. To inwestycja, która może przynieść znaczące zyski, ale wymaga również strategicznego podejścia i zaangażowania.

- Zarobki na franczyzie bankowej są ściśle powiązane z wynikami sprzedaży i opierają się na systemie prowizyjnym, a nie stałej pensji.

- Inwestycja początkowa waha się od 20 000 zł do około 100 000 zł, jednak wiele banków oferuje atrakcyjne programy dofinansowania na start.

- Kluczowe dla sukcesu są umiejętności sprzedażowe, przedsiębiorczość i zdolność do zarządzania zespołem, a niekoniecznie formalne doświadczenie bankowe.

- Banki zapewniają szerokie wsparcie, w tym szkolenia, materiały marketingowe i sprzęt IT, co ułatwia start i bieżące funkcjonowanie placówki.

Z mojego doświadczenia wynika, że kluczem do sukcesu w franczyzie bankowej jest nie tylko kapitał, ale przede wszystkim nieustanne zaangażowanie i zdolność do budowania trwałych relacji z klientami. To właśnie te elementy, w połączeniu z solidnym wsparciem banku, decydują o długoterminowej rentowności i satysfakcji z prowadzonego biznesu.

Czy rozważali Państwo ten model biznesowy? A może macie już doświadczenia z franczyzą bankową? Podzielcie się swoimi przemyśleniami i pytaniami w komentarzach poniżej!